ดอกเบี้ยทบต้น มหัศจรรย์การเงิน ทำความรู้จักดอกเบี้ยเงินกู้แบบทบต้นทบดอก พร้อมวิธีคำนวณ

ดอกเบี้ยทบต้น คือ การนำเอาดอกเบี้ย ผลตอบแทนที่ได้จากเงินต้น หรือนำเอากำไรที่ได้จากการลงทุนมารวมเงินต้นก้อนแรกแล้วนำไปลงทุนต่อซ้ำกันไปเรื่อย ๆ ทุกปี คำนี้ในภาษาอังกฤษจะใช้คำว่า Compound interest โดยผลลัพท์ที่ได้จากการใช้เทคนิคดอกเบี้ยทบต้น จะก่อให้เกิดการเติบโตของเงินที่เราได้ลงทุนไว้ และยิ่งใช้เวลานานขึ้นเท่าไหร่ผลลัพธ์ที่ได้ก็จะทำให้เงินที่เรามีเจริญเติบโตขึ้นเรื่อย ๆ ซึ่งดอกเบี้ยทบต้นไม่ได้ใช้กับการลงทุนได้เพียงอย่างเดียวเท่านั้น ยังสามารถใช้กับการเก็บออมเงินได้อีกด้วย ดอกเบี้ยทบต้นเองยังมีอีกมุมหนึ่งซึ่งเชื่อเหลือเกินว่าคงไม่มีใครอยากจะให้เกิดขึ้นกับตัวเอง กับการเป็นหนี้ที่ถูกคิดในแบบดอกเบี้ยทบต้น ซึ่งจะส่งผลให้ยอดนี้ที่เป็นอยู่มีการงอกเงย หากคุณเป็นลูกหนี้จะต้องชำระหนี้เป็นจำนวนที่มากขึ้นจากปกติ

จากกระแสเรื่องดอกเบี้ยเงินกู้บ้านที่มีข่าวเป็นระยะ ที่โดนหักไปเยอะจนแทบไม่เหลือให้จ่ายเงินต้น ทำให้รู้ว่าเจ้าของคอนโดและบ้านหลายคนยังไม่ค่อยเข้าใจเรื่องดอกเบี้ยบ้านเท่าไหร่นัก Finn Condo จะมาอธิบายถึงดอกเบี้ยบ้านแบบทบต้นทบดอก ซึ่งนิยมใช้กับสินเชื่อที่อยู่อาศัย พร้อมวิธีคำนวณดอกเบี้ย ที่ช่วยให้คุณสามารถบริหารการเงินได้ดีขึ้น

ทำความเข้าใจดอกเบี้ยเงินกู้

ดอกเบี่ยแบ่งออกได้เป็นหลายประเภทและยังมีการคำนวณหลายรูปแบบขึ้นอยู่กับประเภทของสินเชื่อ โดยทั่วไปแล้วจะมี 2 ประเภทหลักคือ ดอกเบี้ยคงที่ และดอกเบี้ยทบต้นทบดอก ในวันนี้จะอธิบายถึงดอกเบี้ยแบบทบต้นทบดอกที่นิยมกับสินเชื่อบ้านกัน

ดอกเบี้ยทบต้นทบดอกคืออะไร

ดอกเบี้ยทบต้นทบดอก คือดอกเบี้ยที่เกิดจากการนำเอาเงินต้นคงเหลือในทุกงวดมาคำนวณดอกเบี้ย ทำให้เมื่อเราผ่อนชำระไประยะเวลาหนึ่งแล้วดอกเบี้ยที่ต้องชำระในงวดหลังๆ จะลดลง จากเงินต้นที่ลดลง ดังนั้นยิ่งเราสามารถนำเงินก้อนมาโปะเงินต้นที่เหลือได้มากเท่าไหร่ ดอกเบี้ยก็จะยิ่งน้อยลง สามารถปลดภาระหนี้ได้เร็ว ดอกเบี้ยประเภทนี้นิยมใช้กับสินเชื่อบ้าน ไม่ว่าจะ สินเชื่อบ้านมือหนึ่ง สินเชื่อบ้านมือสอง หรือแม้แต่การรีไฟแนนซ์บ้านและคอนโด

วิธีคำนวณดอกเบี้ยแบบทบต้นทบดอกด้วยตัวเอง

หากต้องการจะทราบว่าดอกเบี้ยแต่ละงวดของเราเหลือเท่าไหร่ จำเป็นต้องคำนวณทุกงวด เนื่องจากดอกเบี้ยในแต่ละงวดจะเปลี่ยนแปลงไปตามจำนวนเงินต้นที่ลดลง แต่ไม่ว่าอย่างไรคุณก็ยังสามารถคำนวณได้ด้วยตัวเองตามสูตรดังนี้

(เงินต้นคงเหลือ x อัตราดอกเบี้ยต่อปี x จำนวนวันในงวด) /จำนวนวันต่อปี = ดอกเบี้ยงวดนั้น

ตัวอย่างการคำนวณ

ขอสินเชื่อบ้านกับธนาคารผ่อนชำระแล้วเหลือเงินต้น 200,000 บาท อัตราดอกเบี้ย 10% ต่อปี ผ่อนชำระทั้งหมด 4 ปี รวมทั้งหมด 48 งวด

(200,000×10%x31)/ 365 = 1,698.63 บาท

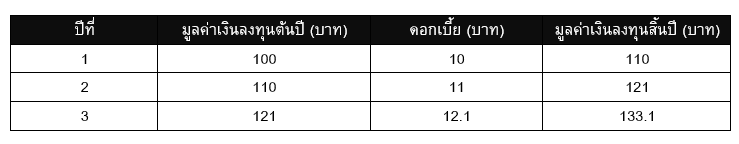

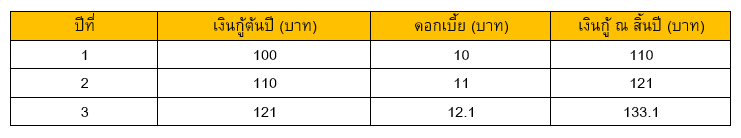

ตัวอย่างตาราง ดอกเบี้ยทบต้นเปรียบเทียบในรูปแบบต่าง ๆ

จะเห็นได้ว่าดอกเบี้ยในปีที่ 2 เพิ่มขึ้น 1 บาท เมื่อเปรียบเทียบกับดอกเบี้ยปีแรก เสมือนเป็นดอกเบี้ยของดอกเบี้ย เรียกสิ่งที่เกิดขึ้นว่า ดอกเบี้ยทบต้น ซึ่งสามารถแสดงให้เห็นเป็นตัวเลขง่าย ๆ ดังนี้

ในทางกลับกัน ถ้าไปกู้เงินแล้วไม่สามารถจ่ายดอกเบี้ยตรงเวลาจนเกิดดอกเบี้ยคงค้าง ผลของดอกเบี้ยทบต้น จะเกิดในทิศทางตรงกันข้ามกับตอนที่นำเงินไปออมหรือลงทุน

ดังนั้น เพื่อป้องกันไม่ให้เกิดเหตุการณ์ในลักษณะนี้ก็ควรพิจารณาให้รอบคอบก่อนจะไปกู้ยืมเงิน แต่หากจำเป็นต้องกู้เงิน ก็ต้องผ่อนจ่ายทั้งเงินต้นและดอกเบี้ยให้ตรงเวลา

ข้อดีของดอกเบี้ยทบต้นทบดอก

ทำให้สามารถปิดหนี้ได้เร็ว เพราะสามารถชำระหนี้เกินยอดชำระในแต่ละงวดได้ ยิ่งเรามีเงินก้อนมาโปะชำระหนี้เงินต้นได้มากเท่าไหร่ ดอกเบี้ยในงวดถัดไปก็จะลดลงเท่านั้น แนะนำให้ 2-3 ปีแรกเก็บเงินในช่วงที่ดอกเบี้ยสูง พอเข้าสู่ปีที่ 4 ก็ให้เริ่มโปะหนี้ได้ ส่งผลให้ภาระดอกเบี้ยของเราลดลงแบบขั้นบันได ไม่ต้องรับภาระหนี้นานหลายปี

ท้ายที่สุดแล้วไม่ว่าจะดอกเบี้ยแบบไหน ก็ต้องไม่ลืมมองหาสินเชื่อบ้านจากสถาบันการเงินที่ตอบโจทย์ความต้องการและให้ความคุ้มค่ากับคุณมากที่สุดด้วย และทำการรีไฟแนนซ์เพื่อหาสถาบันการเงินที่มีดอกเบียน้อยที่สุด (ต้องไม่ลืมค่าธรรมเนี่ยมต่างๆ ด้วย)

สำหรับวันนี้ ฟินน์คอนโด ก็หวังว่าทุกท่านที่ยังมีความสงสัยในเรื่องดอกเบี่ยคงได้กระจ่างกับความแตกต่างและวิธีคิดของดอกเบี่ยแล้วนะครับ

ที่มา : setinvestnow.com